Добрый вечер! Подскажите пожалуйста ТОО общеустановленный режим, плательщик НДС оплатили за услуги без НДС (доступ к интернет платформе antitrining.ru) нерезиденту РФ, как повести покупку в 1С, какие возникают у нас обязательства по налогам за нерезидента?

ответ:

Паханов Сергей -

Т.к. Российская Федерация входит в государство с льготным налогообложением, включенном в перечень, утвержденный уполномоченным органом, то подлежит налогообложению у источника выплаты по ставке 20 процентов (п.2 статьи 646).

В соответствии со статьей. 648 Налогового Кодекса Налоговый агент обязан представить в налоговый орган по месту своего нахождения расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода нерезидента, в следующие сроки: 1) за первый, второй и третий кварталы - не позднее 15 числа второго месяца, следующего за кварталом, в котором произведена выплата дохода нерезиденту; 2) за четвертый квартал - не позднее 31 марта года, следующего за отчетным налоговым периодом, установленным статьей 314 Налогового Кодекса, в котором произведена выплата дохода нерезиденту и (или) за который начисленный, но невыплаченный доход нерезидента отнесен на вычеты.

Если компания-резидент РК является плательщиком НДС, в соответствии с пп. 1) п. 1 ст. 367 Налогового Кодекса РК, то возникает обязательство по исчислению и уплате в бюджет НДС за нерезидента в соответствии с пунктом 1 статьи 373 Налогового Кодекса РК

Сумма уплаченного в бюджет НДС за нерезидента подлежит отнесению в зачет в соответствии со статьей 400 Налогового Кодекса РК.

Вывод: В данном случае нерезидент предоставляет право доступа на портал, который будет облагаться КПН по ставке 20% и отражается в декларации 101.04, а также возникает обязательство по исчислению и уплате НДС по ставке 12% который отражается в приложении 300.05 к декларации по НДС

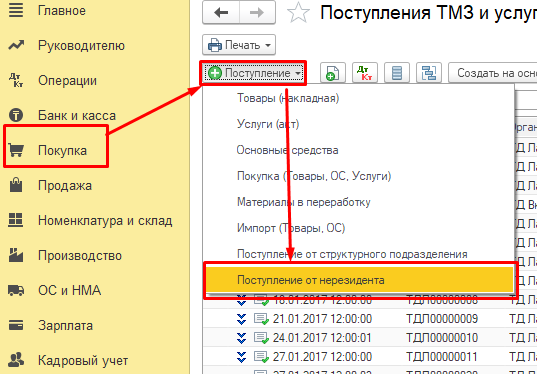

Для отражения услуг от нерезидента в 1С делаются следующие процедуры: Отражаем поступление услуг

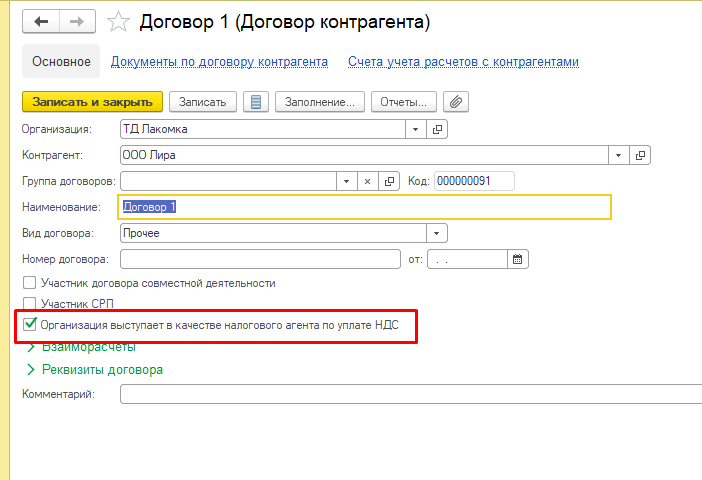

В новом документе указываем контрагента и договор, в договоре выбираем вид – для отражения услуг по нерезидентам.

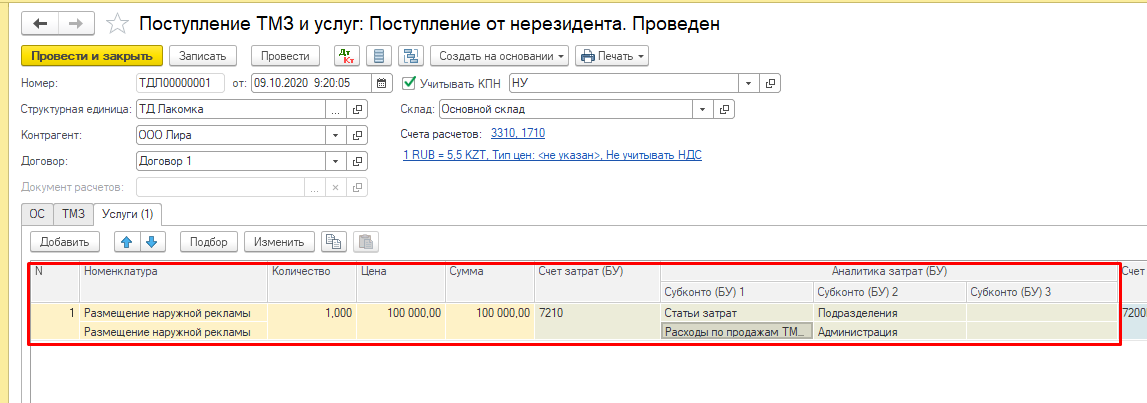

В табличной части «Услуги» указываем услугу, которую получили от нерезидента.

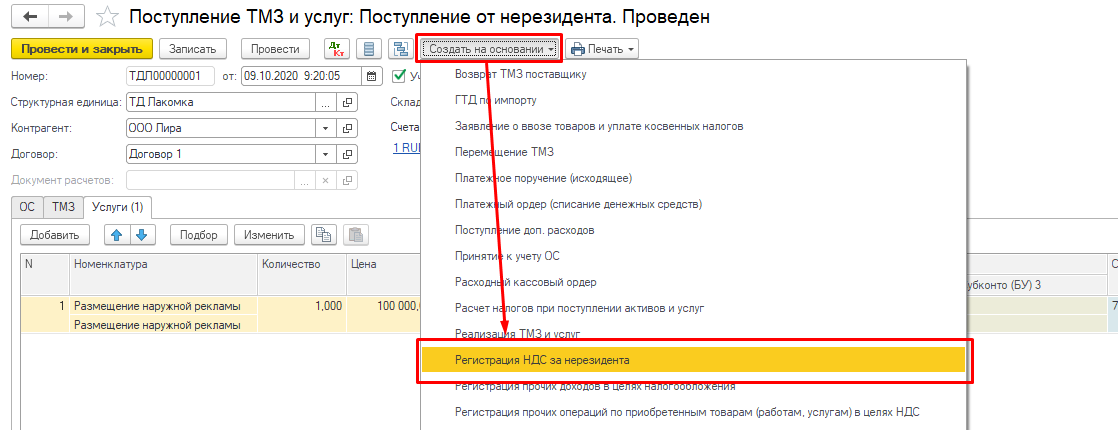

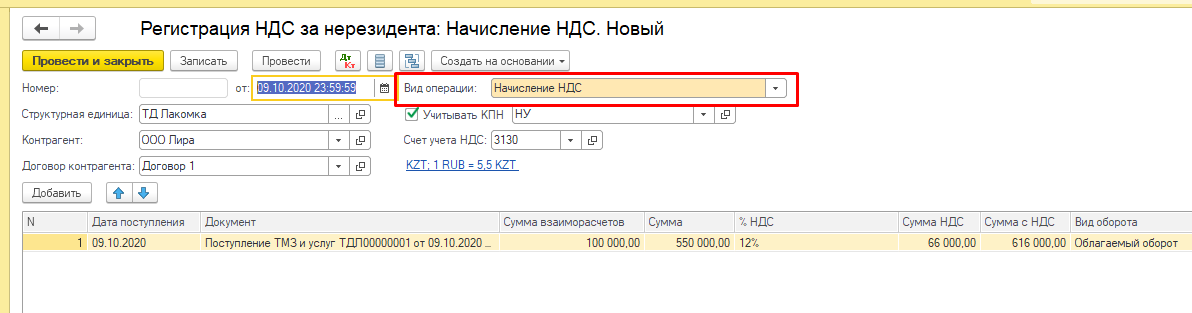

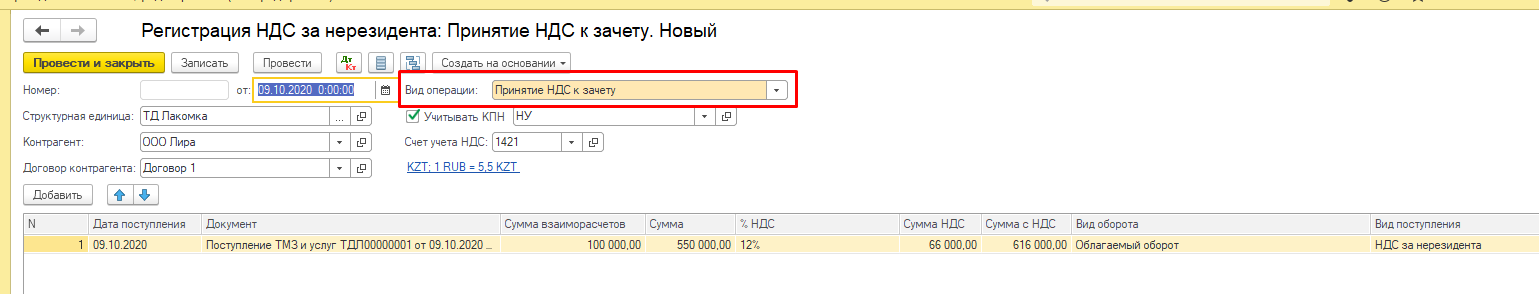

После этого на основании документов поступления создаем документ по регистрации НДС за нерезидента.

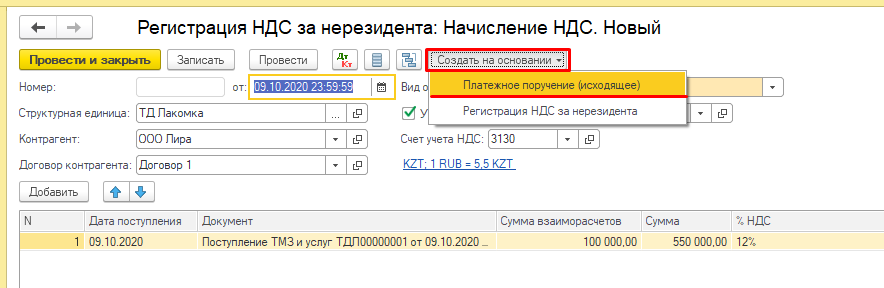

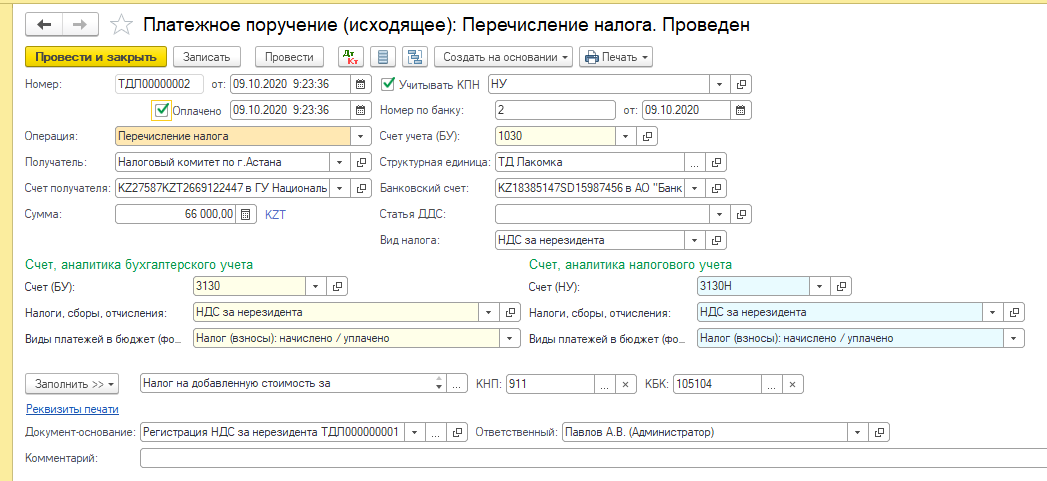

После этого производите оплату НДС на основании регистрации.

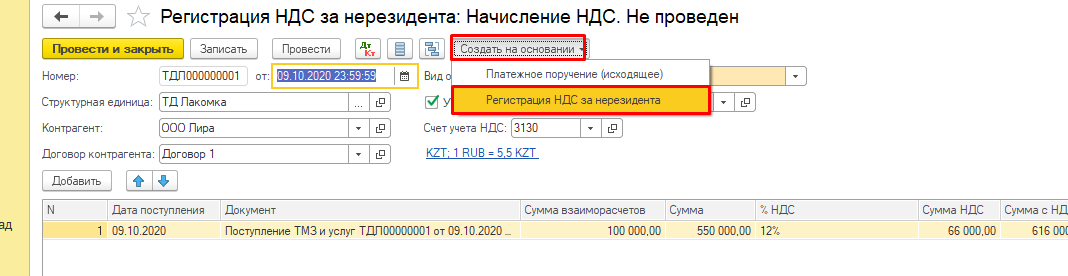

Если оплата была произведена, проходим в документ регистрации нерезидента и создаем на основании еще одну регистрацию для зачета НДС.

Этим документом вы отражаете зачет НДС.