Добрый день! Подскажите пожалуйста, как в 1с сформировать платежку на оплату компании за услуги в Россию в рублях? Нужно ли потом сдавать дополнительные отчеты или извещать налоговую?

ответ:

Паханов Сергей -

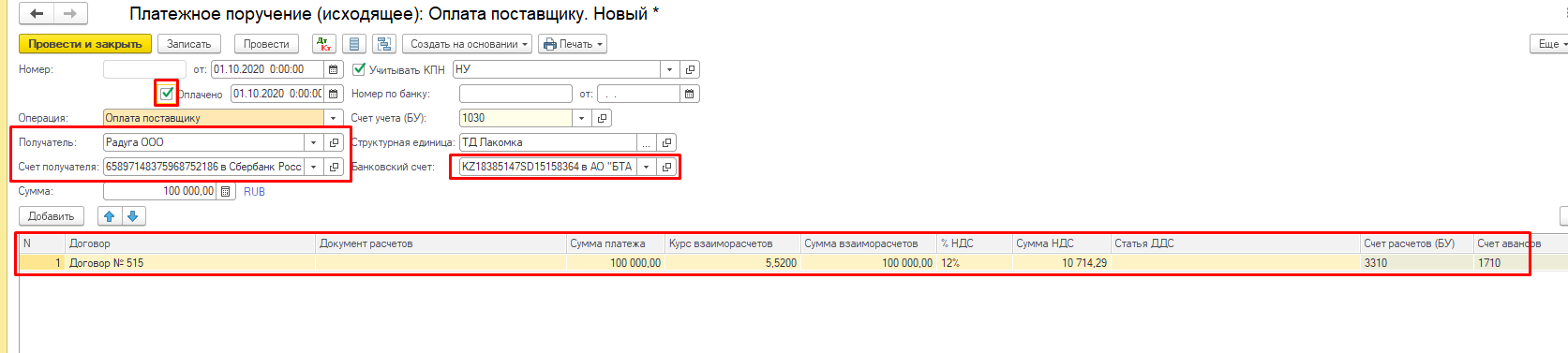

Для произведения оплаты компании нерезиденту создаем документ платежного поручения исходящего.

В документе поступления отражаем данные по контрагенту, указываем расчетный счет (рублевый), заполняем табличную часть по договору и сумме оплаты. Заполняем счета расчетов и счета аванса.

При установке галочки «Оплачено» и проведению документа, в 1С произойдет оплата поставщику.

НК РК

Статья 647. Порядок и сроки перечисления КПН у источника выплаты

1. Корпоративный подоходный налог у источника выплаты, удерживаемый с доходов нерезидента, подлежит перечислению налоговым агентом в бюджет:

2) по начисленным, но невыплаченным суммам дохода при отнесении их на вычеты - не позднее десяти календарных дней после срока, установленного для сдачи декларации по корпоративному подоходному налогу, по рыночному курсу обмена валюты, определенному в последний рабочий день, предшествующий последнему дню налогового периода, установленного статьей 314 настоящего Кодекса, в декларации по корпоративному подоходному налогу, за который доходы нерезидента отнесены на вычеты.

3) в случае выплаты предоплаты - не позднее двадцати пяти календарных дней после окончания месяца, в котором был начислен доход нерезидента в пределах суммы выплаченной предоплаты, по рыночному курсу обмена валюты, определенному в последний рабочий день, предшествующий дате начисления дохода.

2. Если начисленная сумма дохода нерезидента была отнесена на вычеты в декларации по корпоративному подоходному налогу за налоговый период, установленный статьей 314 настоящего Кодекса, но при этом выплата такого дохода нерезиденту была произведена по истечении такого периода, то подоходный налог у источника выплаты подлежит перечислению налоговым агентом в бюджет в сроки, установленные подпунктом 2) пункта 1 настоящей статьи.

3. Перечисление суммы подоходного налога с дохода нерезидента у источника выплаты в бюджет осуществляется налоговым агентом по месту нахождения.

Статья 648. Представление налоговой отчетности

Налоговый агент обязан представлять в налоговый орган по месту своего нахождения расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода нерезидента, в следующие сроки:

1) за первый, второй и третий кварталы - не позднее 15 числа второго месяца, следующего за кварталом, в котором произведена выплата дохода нерезиденту;

2) за четвертый квартал - не позднее 31 марта года, следующего за отчетным налоговым периодом, установленным статьей 314 настоящего Кодекса, в котором произведена выплата дохода нерезиденту и (или) за который начисленный, но невыплаченный доход нерезидента отнесен на вычеты.

Правила составления налоговой отчетности«Расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода нерезидента (форма 101.04)»

Глава 2. Пояснение по заполнению расчета

17. Приложение к расчету (101.04):

10) в графе J указывается сумма подоходного налога с начисленных и выплаченных доходов, подлежащая перечислению в бюджет в соответствии со статьей 647 Налогового кодекса. При совершении операций (выплаты дохода) в иностранной валюте, в данной графе указывается сумма подоходного налога у источника выплаты, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на день выплаты дохода или, в случае выплаты предоплаты, на день начисления дохода. Графы H - J заполняются по начисленным и выплаченным суммам доходов нерезидентам;

Вывод: Если доходы нерезидента были выплачены тогда данная строка заполняется и сдается расчет, если нет выплаты дохода, то соответственно данная форма не сдается пока выплата не будет произведена.