При строительстве жилого здания, затраты по нежилым помещениям (офисы) мы берем сумму НДС в стоимость нежилого помещения (офиса). При реализации нежилого помещения приобретенный ранее сумма НДС относится в зачет. В какой строке декларации ф.300 приложение 6 отражается ОБОРОТ и сумма НДС?

ответ:

Кокшенева Анна -

Статья 402. НДС, не относимый в зачет

3. НДС по товарам, работам, услугам, которые используются или будут использоваться на строительство жилого здания, предназначенного для реализации в виде оборотов как освобождаемых, так и облагаемых НДС, учитывается плательщиком НДС, осуществляющим строительство жилого здания, отдельно в налоговом регистре, и отражается в декларации до:

наступления случая реализации или передачи в аренду части жилого здания, состоящей исключительно из нежилых помещений;

Вывод: при покупке запасов с НДС, НДС выделять нужно.

Статья 410. Порядок определения сумм НДС, разрешенного к отнесению в зачет, плательщиками НДС, осуществляющими строительство жилого здания (части жилого здания) или деятельность по оказанию услуг казино, зала игровых автоматов, тотализатора и букмекерской конторы

2. Плательщик НДС, осуществляющий строительство жилого здания (части жилого здания), вправе в налоговом периоде, в котором наступил случай реализации или передачи в аренду части жилого здания, состоящей исключительно из нежилых помещений, но не ранее даты приемки в эксплуатацию жилого здания, определить сумму НДС, разрешенного к отнесению в зачет, по товарам, работам, услугам, использованным на строительство нежилого помещения, являющегося частью такого жилого здания (части жилого здания), по следующей формуле:

НДСрз = (НДСзач - НДСрзнс) × Sнп/Sжз,

где:

НДСрз - сумма НДС, разрешенного к отнесению в зачет, по нежилому помещению, являющемуся частью жилого здания (части жилого здания);

НДСзач - сумма НДС, относимого в зачет, по товарам, работам, услугам, использованным на строительство жилого здания (части жилого здания), учитываемого отдельно.

Сумма налога определяется на дату наступления случая реализации или передачи в аренду части жилого здания, состоящей исключительно из нежилых помещений, но не ранее даты приемки в эксплуатацию жилого здания;

НДСрзнс - НДС, разрешенный к отнесению в зачет, по части объекта незавершенного строительства, ранее предназначенного для реализации в виде оборотов как освобождаемых, так и облагаемых НДС.

Sнп - площадь нежилых помещений в жилом здании (части жилого здания);

Sжз - общая площадь жилого здания (части жилого здания).

При этом сумма НДС, не разрешенного к отнесению в зачет, учитывается и определяется по следующей формуле:

НДСнз = НДСзач - НДСрзнс - НДСрз,

где:

НДСнз - сумма НДС, не разрешенного к отнесению в зачет, по жилому помещению, являющемуся частью жилого здания (части жилого здания), имеющего также нежилое помещение.

Следуя формуле можно произвести расчеты.

Пример 1.

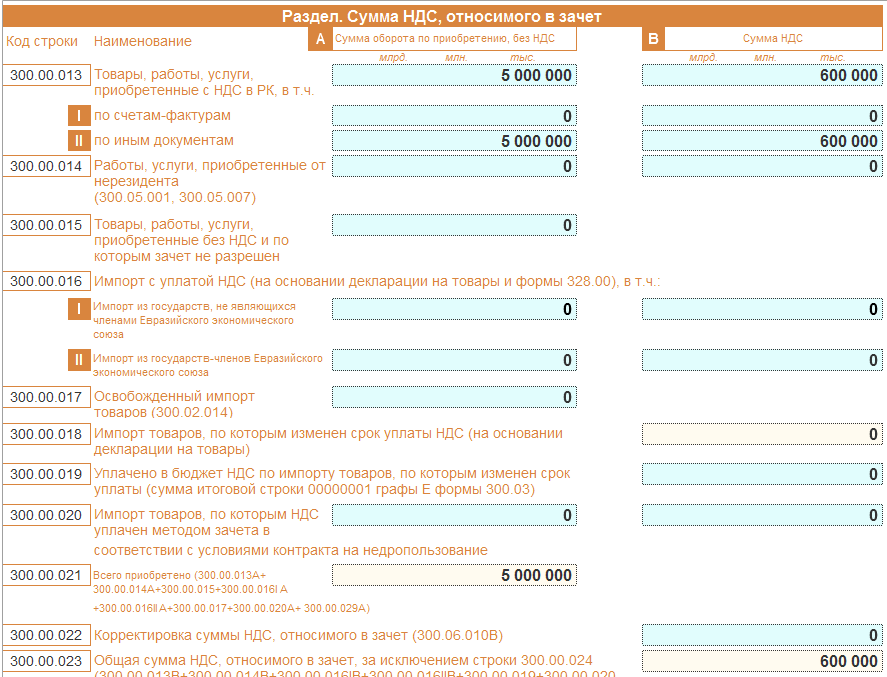

Приобретены запасы с НДС на сумму 5 600 000 (в том числе НДС 600 000), НДС отнесен в зачет.

При отсутствии оборота по реализации будут расчеты НДС следующие (Проводки Дт 1310 Кт 3310 на сумму 5 000 000; Дт 1421 Кт 3310 на сумму 600 000):

Зачет по НДС = 600 000 (Проводки Дт 1421 Кт 3310 на сумму 600 000)

Сумма НДС, разрешенного к зачету = 600 000 (Проводки Дт 1421 Кт 3310 на сумму 600 000)

Сумма НДС, не разрешенного к зачету = 0

НДС, начисленный за период = 0

Произведен зачет по НДС в сумме = 0

НДС отнесенный в зачет на вычет = 600 000 (Проводки Дт 7210 Кт 1421 на сумму 600 000)

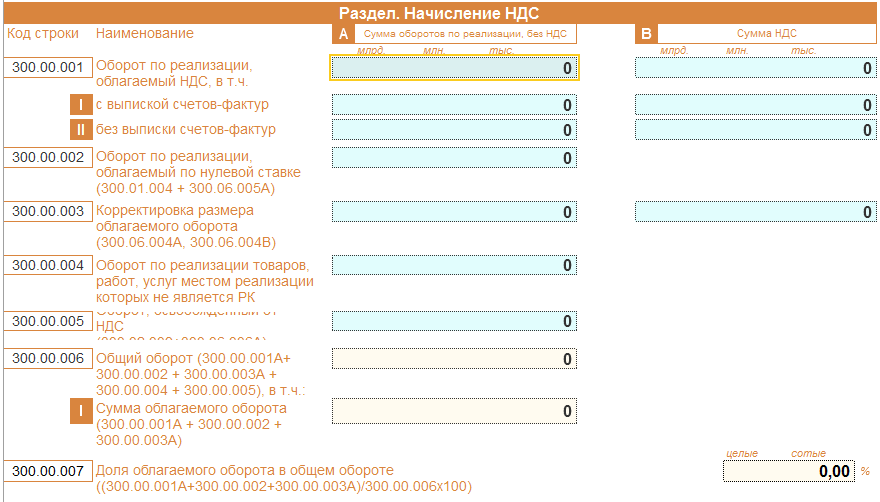

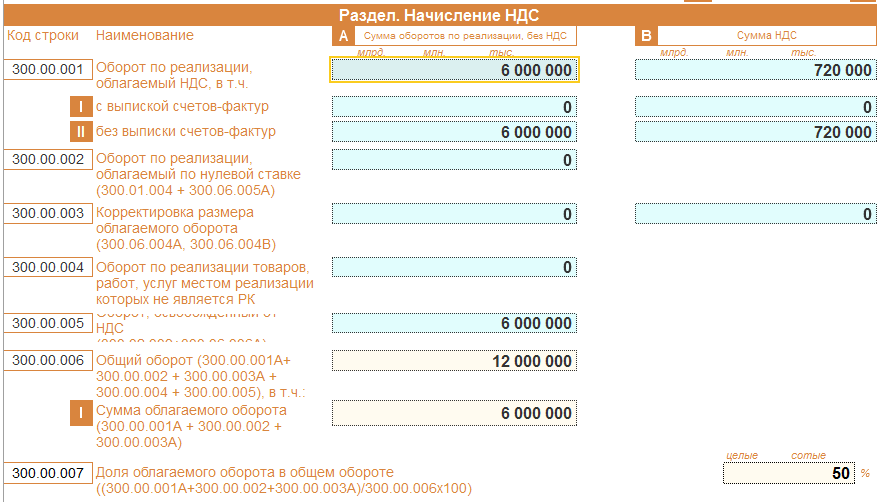

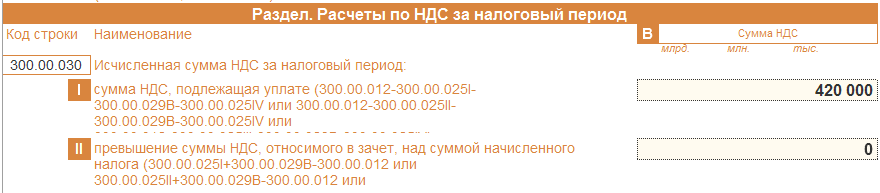

Тогда начисленный НДС в ФНО 300.00 будет отражен:

НДС, относимый в зачет:

НДС разрешенный к зачету при любом методе (пропорциональный или через ведение раздельного учета):

НДС к оплате (0 - 600 000):

Пример 2.

Приобретены запасы с НДС на сумму 5 600 000 (в том числе НДС 600 000), НДС отнесен в зачет (Проводки Дт 1310 Кт 3310 на сумму 5 000 000; Дт 1421 Кт 3310 на сумму 600 000).

Построено здание, площадь жилая = 50%, нежилая = 50%.

При реализации жилые помещения были реализованы на сумму 6 000 000 без НДС (Проводки Дт 1210 Кт 6010 на сумму 6 000 000), нежилые помещения были реализованы на сумму 6 720 000 (в том числе НДС 720 000) (Проводки Дт 1210 Кт 6010 на сумму 6 000 000; Дт 1210 Кт 3130 на сумму 720 000).

Тогда расчеты расчеты НДС будут следующие:

Облагаемый оборот по реализации = 6 000 000 (Проводки Дт 1210 Кт 6010 на сумму 6 000 000)

Общий оборот по реализации = 12 000 000 (Проводки Дт 1210 Кт 6010 на сумму 6 000 000; Дт 1210 Кт 3130 на сумму 720 000)

Доля облагаемого оборота в общем обороте = 0,5 (6 000 000 / 12 000 000)

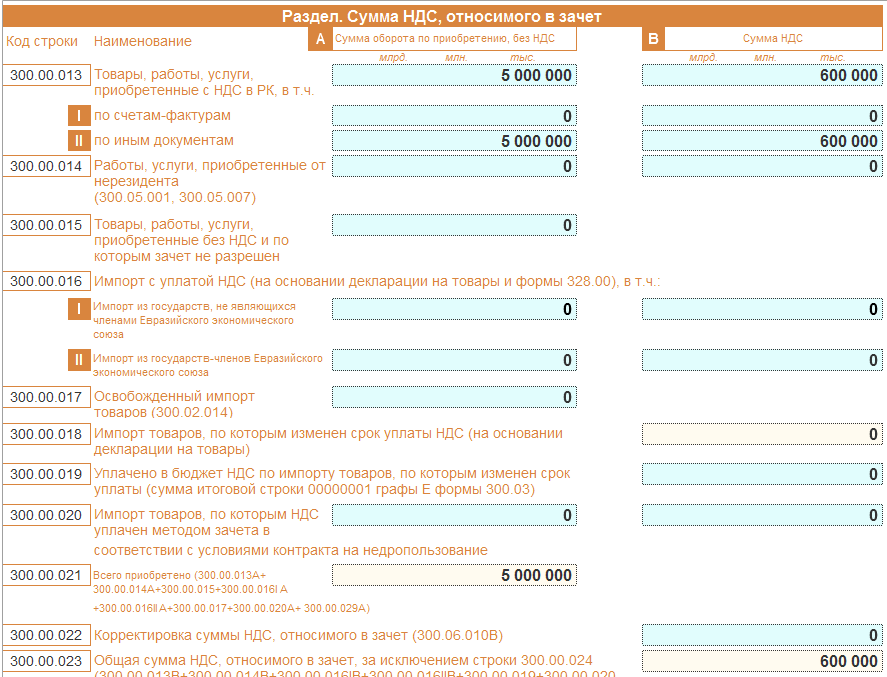

Итого сумма НДС принятого в зачет = 600 000 (Проводки Дт 1421 Кт 3310 на сумму 600 000)

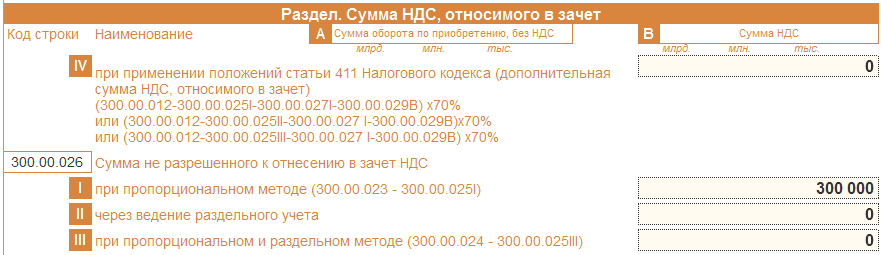

Сумма НДС, разрешенного к зачету за отчетный период = 300 000 (согласно доли 0,5 * 600 000)

Сумма НДС, не разрешенного к зачету = 300 000 (согласно доли 600 000 – 300 000)

НДС, начисленный за период = 720 000 (с облагаемого оборота) (Проводки 1210 Кт 3130 на сумму 720 000)

Произведен зачет по НДС в сумме = 300 000 (Проводки Дт 3130 Кт 1421 на сумму 300 000)

НДС не разрешенный в зачет на вычет = 300 000 (Проводки Дт 7210 Кт 1421 на сумму 300 000)

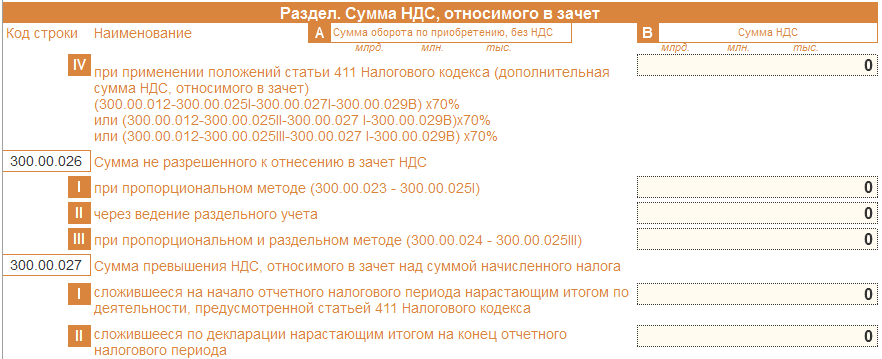

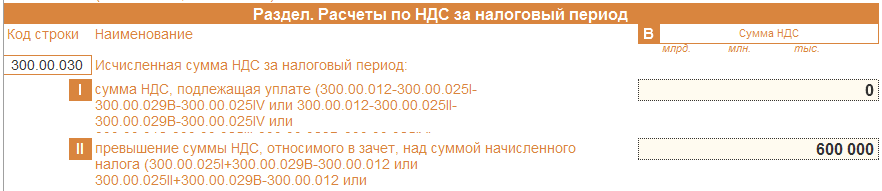

Тогда начисленный НДС в ФНО 300.00 будет отражен:

НДС, относимый в зачет:

НДС разрешенный к зачету при пропорциональном методе:

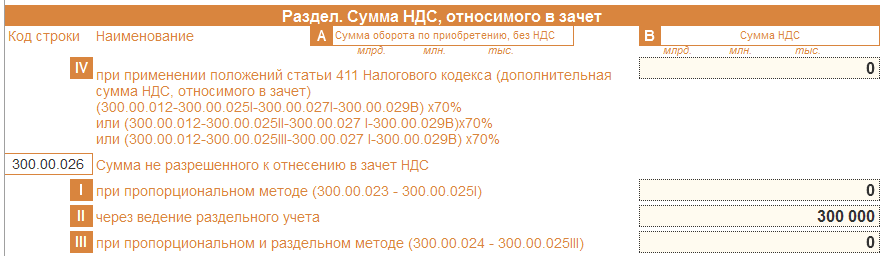

НДС разрешенный к зачету через ведение раздельного учета:

НДС к оплате (720 000 – 300 000):

Статья 243. Вычеты по отдельным видам расходов

9. В стоимости приобретенных товаров, работ, услуг учитываются следующие затраты по НДС:

сумма НДС, не относимого в зачет;

сумма НДС, не разрешенного к отнесению в зачет;

сумма корректировки НДС, относимого в зачет в сторону уменьшения.

Плательщик НДС вправе отнести на вычеты сумму:

1) НДС, не разрешенного к отнесению в зачет, если в бухгалтерском учете такой налог не учтен в стоимости приобретенных товаров, работ, услуг;

Вычет, производится в налоговом периоде, в котором возникает НДС, не разрешенный к отнесению в зачет.