ТОО приобрело продукцию на рекламную акцию. Стоимость одной единицы продукции 7МРП, с учетом НДС. Возникла путаница. 1. Поставлена сумма продукции по 5 разрешенных мрп на штуку без ндс на вычеты, а сумма выше (2 мрп) без ндс на расходы, не идущие на вычет. (аналогично по расходам суточных сверх нормы). Все ли верно? Или при превышении 5 мрп мы должны всю сумму целиком отразить на не вычеты?? 2. Имели ли мы право взять НДС в зачет? Если да, то со всей суммы согласно документов или из расчета разрешенных 5 МРП? 3. При отражении реализации на безвозмездной основе мы сумму не ставим в доход, и начисляем НДС. Все верно? Спасибо.

ответ:

Анна Кокшенева -

Статья 243. Вычеты по отдельным видам расходов

13. Стоимость безвозмездно переданного в рекламных целях товара (в том числе в виде дарения) подлежит отнесению на вычеты в налоговом периоде, в котором осуществлена передача такого товара, в случае, если стоимость единицы такого товара не превышает 5 МРП.

Следовательно, вся суммы товаров будет списана на вычет, при соблюдении условия данного пункта, исходя из обратного, вся сумма будет списана на НЕ ВЫЧЕТ, при несоблюдении условия этого пункта.

https://online.zakon.kz/Document/?doc_id=34899588#pos=0;0

Статья 372. Оборот по реализации товаров, работ, услуг

5. Не являются оборотом по реализации:

3) безвозмездная передача в рекламных целях товара в случае, если стоимость единицы такого товара не превышает 5 МРП;

Статья 400. НДС, относимый в зачет

1. Суммой НДС, относимого в зачет получателем товаров, работ, услуг, являющимся плательщиком НДС, признается сумма НДС, подлежащего уплате за полученные товары, работы и услуги, если они используются или будут использоваться в целях облагаемого оборота по реализации…

Так как было определено, что Облагаемым оборотов данная передача не является, то, следовательно, и при поступлении НДС по данным товарам в зачет не разрешен.

Статья 1. Основные понятия, используемые в настоящем Кодексе

50) реализация - отгрузка и (или) передача товаров либо иного имущества, выполнение работ, оказание услуг с целью продажи, обмена, безвозмездной передачи, передача имущества по договору лизинга, а также передача заложенных товаров залогодержателю при неисполнении должником обеспеченного залогом обязательства;

Статья 225. Совокупный годовой доход

2. В целях налогообложения в качестве дохода не рассматриваются:

5) для налогоплательщика, передающего имущество, -стоимость имущества, переданного на безвозмездной основе;

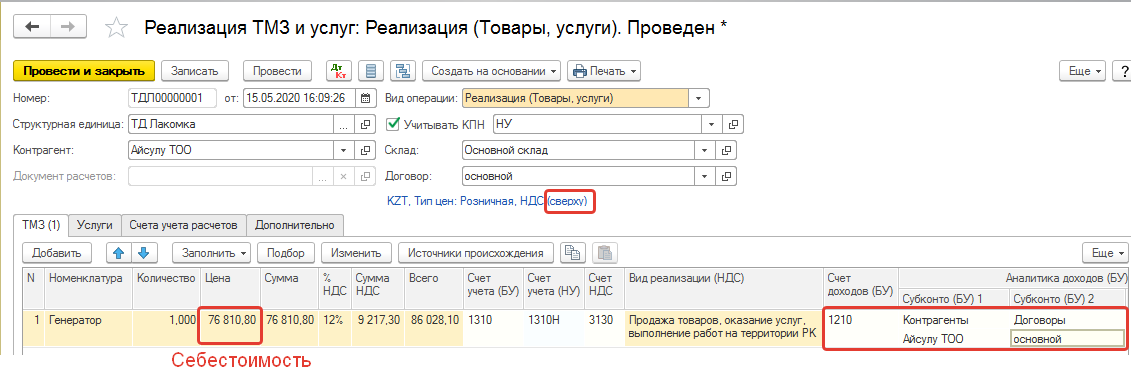

Таким образом при передаче товаров безвозмездно, стоимость которых превышает 5 МРП, не возникает облагаемого дохода. Отражение операций по реализации можно отразить так:

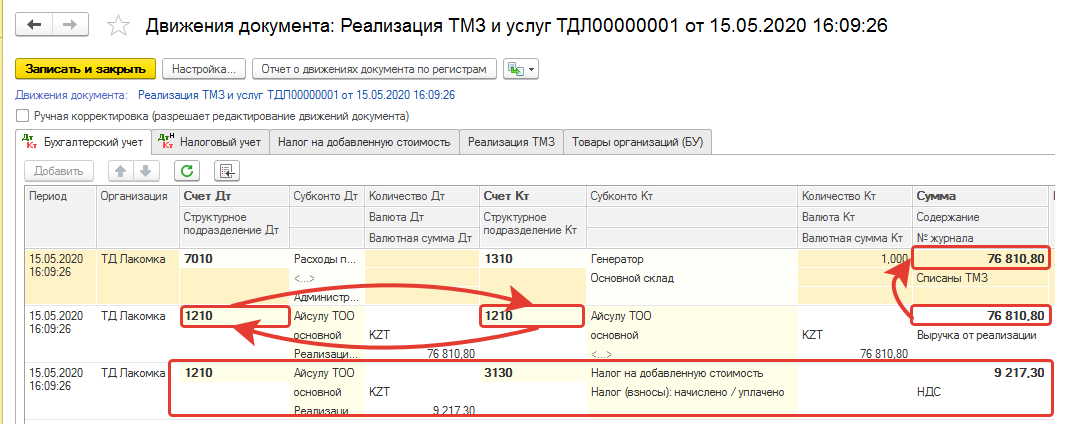

После чего в проводках возникает лишняя сумма Дт задолженности:

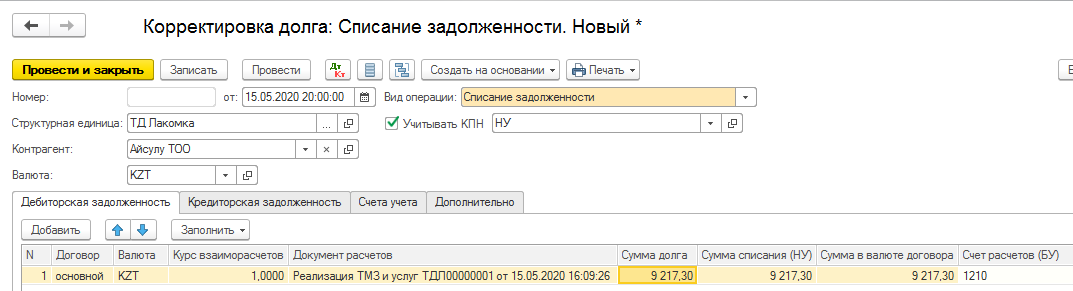

Которую закрыть корректировкой долга:

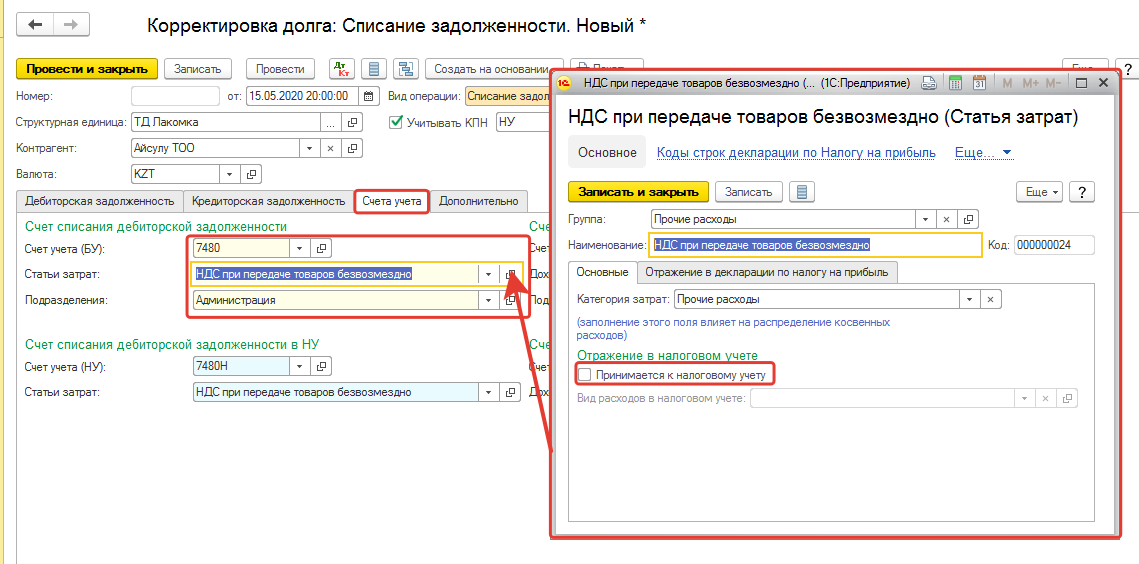

При списании использовать расходы не на вычет:

В принципе можно попробовать все ручными операциями, но это слишком долго.